-

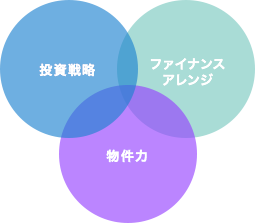

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

アパート経営の帳簿の付け方を解説!エクセルでも帳簿作成は可能?

アパート経営によって一定額以上の収入を得ている場合、確定申告が必要です。

申告の際は金額の根拠を提示できるよう、詳細な帳簿を作成しておかなければなりません。

帳簿を作っていない場合、税務調査が入ったときに資料を出せず、困ることとなるでしょう。

「帳簿の付け方が分からない」というアパート経営者は、まず確定申告の詳細や必要な帳簿の種類について理解する必要があります。

本記事では、アパート経営者が選択できる確定申告の種類やそれぞれに必要な帳簿の付け方、さらには帳簿付けのポイントを紹介します。

目次

アパート経営の帳簿の付け方は確定申告の方法による

アパート経営による収入は「不動産所得」に該当します。

一定額以上の収入を得ている場合は、確定申告の対象となります。アパート経営者の確定申告について理解すると、帳簿付けの必要性が理解できるでしょう。

なお、アパート経営を行っている人で、以下のケースに該当する場合は確定申告が必要です。

- 給与所得がなく、アパート経営による年間所得が48万円以上ある

- 給与所得があり、アパート経営による年間所得が20万円以上ある

- 公的年金等の収入金額が400万円以上ある

- 公的年金等の収入が400万円以下で雑所得以外の所得金額が20万円以上ある

年間所得48万円とは基礎控除額で、全ての人に適用される税控除のボーダーラインです。不動産収入しかない人は、所得が48万円内に収まれば確定申告は不要です。

ここで注意したいのは、「アパート収入=所得」ではないことです。所得とは、収入から経費等を差し引いた金額です。アパート収入が100万円あっても、経費が70万円なら確定申告の必要はありません。

とはいえ、アパート経営をしている人のほとんどは、所得が基礎控除額を上回ると予測されます。また、詳細については後述しますが、青色申告による特別控除を受ける場合、金額にかかわらず申告が必須です。総じて、「アパート経営者は確定申告が必要」と考えられるでしょう。

続いて、アパート経営者が選べる2種類の確定申告「白色申告」「青色申告」について紹介します。

白色申告は帳簿の記帳が簡単

より簡単な方法は白色申告で、帳簿付けの負担はさほどありません。

お小遣い帳・家計簿レベルなので、Excelでも十分管理できるでしょう。

白色申告で確定申告した場合、所得の種類は「雑所得」です。

「帳簿付けに手間を掛けたくない」「アパート経営の規模が小さい」などの人は、白色申告が適しています。

青色申告は帳簿の記帳が複雑

いわゆる「5棟10室」規模のアパート経営を行っている人は、アパートによる所得について「事業所得」と認められる可能性が高くなります。

青色申告を行った方が、節税メリットが大きいでしょう。

青色申告を選択すると、最大で65万円または10万円の控除が適用できます。

ただし帳簿付けはより複雑になり、「複式簿記」での記帳が必須です。

青色申告をしたい年の3月15日までに「青色申告承認手続」を行う必要もあり、手間が掛かります。

青色申告の帳簿付けをExcelで行うのは可能ですが、かなり複雑になります。

Excelに精通していないと扱うのが難しく、マクロを自分で組めるレベルの人でないとメリットを実感できないでしょう。

【アパート経営の帳簿の付け方】白色申告は簡易簿記

アパート経営の規模が小さい人は、白色申告で簡単に確定申告を済ませられます。白色申告に必要な「簡易簿記」の付け方について紹介します。

1. 白色申告の帳簿付けのポイント

白色申告では、収入・費用について以下の項目を記載するのが望ましいとされています。[注1]

- 収入:取引の年月日・事由・相手方・金額

- 費用:取引の年月日・事由・支払先・金額

帳簿の様式には決まりなく、自由に作れます。ただし、個々の取引の状況が適切に分かるようにしておかなければなりません。

2. Excelを使った帳簿例

以下は、Excelを使った帳簿の一例です。費用や収入は発生したらすぐに記帳するよう努め、月末にはまとめ・整理・振り返りを行いましょう。

| 年月日 | 適用 | 収入 | 経費 | |||

| 賃貸料 | 権利金

礼 金 更新料 |

借入金

利 子 |

管理手数料 | ○○ | ||

| ○月○日 | 賃貸料(2月分)

×山×男 |

60,000 | ||||

| ○月△日 | 新規貸付(賃貸料・権利金) | 60,000 | 120,000 | |||

| ○月□日 | 管理手数料(A不動産) | 80,000 | ||||

必要な項目が出てくれば、逐次項目を増やしていってください。

【アパート経営の帳簿の付け方】青色申告は複式簿記

青色申告で上限まで控除を受けたい場合、「主要簿」「補助簿」の記帳が必要です。

一方で「10万円の控除でよい」という場合は、「補助簿」だけ付ければ問題ありません。青色申告の帳簿の付け方を紹介します。

1. 【主要簿】仕訳帳

取引の全てを勘定科目に従って「借方」「貸方」に分類します。勘定科目によって借方になるもの・貸方になるものが決まっているため、「勘定科目は借方なのか貸方なのか」を適切に判断しなければなりません。

| 日付 | 貸方 | 金額 | 借方 | 金額 | 適用 |

| ○月○日 | 現金 | 60,000 | 売上 | 60,000 | 家賃収入 |

アパート経営が本業の場合、家賃収入の勘定科目は「売上」として計上するとよいでしょう。ただし、アパート経営が副業の場合は「不動産所得」となります。

経営関連のお金と、個人のお金は、厳密に区別しましょう。

2. 【主要簿】総勘定元帳

仕訳帳が全ての取引を日付順に記帳するのに対し、総勘定元帳は取引を勘定科目ごとに記帳していくものです。仕訳帳をベースにして、転記していくとよいでしょう。

以下は、現金の総勘定元帳です。

| 日付 | 適用 | 仕丁 | 借方 | 仕丁 | 貸方 | 残高 |

| ○月○日 | 売上 | 60,000 | 500,000 |

すなわち総勘定元帳は、仕訳帳とセットで記載すべき帳簿です。なお、「仕丁」には、対応する仕訳帳のページを記載します。

3. 【補助簿】現金出納帳

家庭における家計簿と同様に、現金の流れを記帳する帳簿です。記帳金額は、必ず手元にある現金の額と一致しなければなりません。

| 日付 | 勘定科目 | 適用 | 収入金額 | 支出金額 | 残高 |

| 前年度繰越 | 50,000 | ||||

| ○月○日 | 普通預金 | 預金引出し | 50,000 | 100,000 |

マイナスになることもあり得ないため、常に手元の現金と帳簿の金額がマッチしているかを確認しながら記帳しましょう。

4. 【補助簿】売掛帳・買掛帳

後から発生する予定の売上は、売掛帳に記載しておくと状況を把握しやすくなります。

後に入金があった場合は「回収金額」として売掛帳から差し引きましょう。

一方、いわゆる「ツケ」で商品を購入した場合には、買掛帳への記載が必要です。

適切に記入することで、「未払いのお金がどのくらいあるか」が分かります。

| 日付 | 適用 | 借方 | 貸方 | 残高 |

| 前月繰越 | 60,000 | 60,000 | ||

| ○月□日 | 賃貸料 | 60,000 | 120,000 |

売掛帳とは反対に、買掛帳は、ツケが増えるごとに貸方に金額を記入しましょう。

どちらの帳簿も、売掛金・買掛金が発生した相手ごとに作成するのが一般的です。

5. 【補助簿】経費帳

経費を科目ごとに分類して記録する帳簿です。消耗品費や水道光熱費などをまとめて記帳します。例えば以下は、消耗品費の経費帳です。

| 日付 | 適用 | 借方 | 貸方 | 残高 |

| 前月繰越 | 60,000 | 60,000 | ||

| ○月□日 | 賃貸料 | 60,000 | 120,000 |

経費帳は、現金出納帳と併せて併記するのが一般的です。仕訳は不要なため、記帳は難しくないでしょう。

6. 【補助簿】固定資産台帳

一般に取得価額が10万円以上の建物・車両・備品などは固定資産と見なします。取得から経過した年数に応じて価値のマイナス(減価償却)が必要です。

固定資産台帳は、各固定資産の取得状況や減価償却の履歴等を記録するために必要となります。

| 資産名 | コピー機 | 耐用年数 | ○年 | |

| 区分 | 工具器具備品 | 償却率 | ○% | |

| 取得年月日 | ○年○月○日 | 供用日 | △店△月△日 | |

| 数量 | 1 | 設置場所 | ×× | |

| 償却方法 | 定率法 | 備考 | ||

| 年月日 | 適用 | 取得単価 | 減価償却費 | 帳簿価額 |

| ○月○日 | 新規取得 | 100,000 | 100,000 | |

償却方法は「定額法」「定率法」があるので、固定資産ごとにどちらが適用されるかを調べましょう。

7. 【補助簿】債権債務等記入帳

以下の全ての帳簿をまとめて「債権債務等記入帳」といいます。

- 預金出納帳

- 受取手形記入帳

- 支払手形記入帳

- 特定取引仕訳帳

- 特定勘定元帳

ただしこの帳簿は、青色申告控除10万円の場合は不要です。青色申告控除の最大額・65万円を適用したい人は、作成しておきましょう。

アパート経営で帳簿を付けるポイント

アパート経営で帳簿を付けると、キャッシュフローが一目で分かる・金融機関からの信頼度が増すなどのメリットがあります。記帳は必須といえますが、注意点もあります。

アパート経営者が気を付けるべき、記帳のポイントを見ていきましょう。

1. レシートと共に詳細を記しておく

交際費・交通費・備品代・消耗品費などを経費計上するときは、レシートのみでは不十分です。

いつ・どこで・何のために使った費用なのかをきちんと書き残しておきましょう。

使途不明のレシートは、「私用に使った」とみなされる恐れがあります。経費の全ては、「アパート経営に関わるもの」でなければなりません。

2. 帳簿は一定期間保管が必要

作成した帳簿類のうち「法廷帳簿」と呼ばれるものは7年間の保存が義務付けられています。

白色申告でも青色申告でも、「提出必須」とされている帳簿は保存の対象です。安易に処分しないようにしましょう。

また、帳簿を付ける根拠となった証憑類も5年間の保存が必要です。

万が一税務調査が入ったときに提出を求められるため、きちんと保管しておきましょう。

アパート経営では適切な帳簿の付け方を知ることが必須

アパート経営で収入を得ている場合は、確定申告が必須です。

特に、青色申告を望む場合、記帳の仕方が複雑なうえ、提出資料も多くなります。

申告期限内に申告・税納付までを行えるよう、日頃から適切に準備しておかなければなりません。

また、お金の流れをきちんと帳簿に付ければ、アパート経営の状況が把握できます。

タイミングを逃さずに「もっと投資しよう」 「家賃を下げて入居者を募ろう」などの経営判断をしやすくなるでしょう。

帳簿付けが負担になってしまう場合は、自動仕訳・記帳機能があるクラウド会計ソフトを使えば負担が小さくなります。

また、事業規模が大きい場合は、税理士に会計業務を依頼するのも一案です。