-

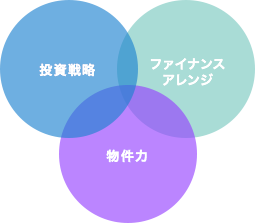

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

【サラリーマン大家必見】アパート経営法人化のメリット・デメリットを解説!法人化のタイミングや目安は?

専業はもちろん、サラリーマンの副業大家さんでも、長期にわたって安定した収入を得られると人気のアパート経営。

しかしアパート経営はメリットだけでなく、さまざまなリスクがあります。

本記事ではアパート経営におけるメリットとデメリットにはどんなものがあるのかを解説し、あわせて法人化する場合のメリット・デメリットも見ていきます。

アパート経営や法人化を考えるヒントとして、お役立てください。

目次

まずはアパート経営の仕組み・特徴を押さえよう

アパート経営はどうやって利益を得るのか、まずはアパート経営の仕組みと特徴をおさらいしましょう。

仕組み

アパート経営は、不動産投資や土地活用の方法としては最もよく知られている方法の一つ。所有しているアパートを入居者に貸すことで家賃収入を得る、不動産投資です。

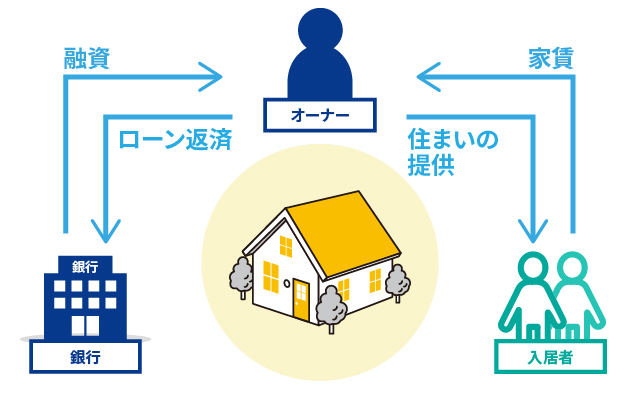

アパート経営で家賃収入が生まれる仕組みは、「三者間の関係」にあります。図に示すとこのような形です。

オーナーは自分のお金を使わず、銀行の融資を利用し不動産を購入します。その不動産を入居者に提供し、その対価として家賃収入を得ます。オーナー・銀行・入居者が、それぞれメリットを享受しているのがお分かりでしょうか?

【1】銀行は融資によりオーナーから利息を得る

【2】入居者は「住まい」を手に入れる

【3】オーナーは入居者からの家賃でローン返済を行い、その差額分の利益を得る

このように、三者すべてにメリットのある仕組みをつくることで、継続した収益モデルが成り立ちます。これが、アパート経営で利益が生まれる仕組みです。

マンション経営との違い

アパート経営とよく似た不動産投資にマンション経営があります。

アパート経営とマンション経営の違いはその規模です。一般的に、木造や軽量鉄鋼造の2~4階建ての共同住宅を「アパート」、鉄筋コンクリート造の5階以上の共同住宅を「マンション」と言われます。

例えば、鉄筋コンクリート造のマンション1棟を丸ごと所有する場合、物件価格だけで数億円がかかります。数億円を持っている人はなかなかいませんから、銀行から融資を受けるわけですが、1棟あたり数億円となると、融資を受けるハードルは上がります。

それと比較するとアパート経営は、新築でも数千万円~の調達で開始できるため、サラリーマンでも融資が出やすい=スタートしやすい不動産投資と言えるでしょう。

株式投資との違い

アパート経営は不動産投資ですが、多くの人が投資と聞いてイメージしやすい株式投資との違いはどこにあるのでしょうか。

アパート経営で利益が生まれる仕組みは「三者間の関係」にありましたが、株式投資で利益が生まれる仕組みは「相場の動き」にあります。

株式投資は購入した株の値段が毎日変動します。株の相場が安い時に買い、高い時に売る。そうするとその差額が利益として残ります。もし、目の付け所が良く、10万円で買った株の相場が1年後に100万円になれば、90万円の儲けです。一攫千金を狙うことも夢ではありません。

しかし株式投資には難点があり、相場は自分でコントロールが出来ません。プロが運用してくれる投資信託でさえ、リーマンショックで一気に半値に…という事態が起きていることも事実です。

アパート経営の場合も、「安く物件を購入して、高く売る」という相場の動きを利用する利益の取り方もありますが、基本は「三者間の関係」によって生まれる安定した収益モデルです。

この点がアパート経営と株式投資の違いと言えるでしょう。

アパート経営に向いている人は?

アパート経営に向いているのは、下記のような人です。

・副業として安定した所得を得たい人

・年金以外で老後の収入源が欲しい人

・相続税の節税をしたい人

・土地を所有しており固定資産税を節税しながら収益を得たい人

・金融資産以外で収益性資産を保有しておきたい人

・できるだけ働きたくない人

・自分の投資の責任を自分で取る覚悟のある人

アパート経営には特別な資格は不要です。上記に一つでも当てはまるなら検討してみてはいかがでしょうか。

アパートを経営するメリット

アパート経営には、安定した不労所得、節税効果、資産形成など、さまざまなメリットがあります。それぞれについて解説します。

不労所得が安定しやすい

アパート経営と聞いて多くの人がイメージするのが、この安定した不労所得でしょう。

銀行の金利は期待できない現在、他の投資の経験があまりないという方でも、アパート経営が健全な状態で続いていれば、不労所得を安定して受け取ることが可能です。

入居者がいる限り、長期的に収入が見込めることが大きな魅力です。

そのため老後生活の資金として考えているアパート経営者も少なくありません。

節税につながる

アパート経営が節税対策となることもメリットのひとつです。アパート経営で節税できる税金は主に2つあります。

・固定資産税の節税

既に土地を所有している方は、お持ちの土地に賃貸アパートを建てることで、毎年かかる固定資産税を軽減できます。

・相続税の節税

現金をお持ちで相続税対策をされたい方は、賃貸アパートを取得し、現金を賃貸アパートに変えることで、相続税の圧縮ができます。これは、現金より、不動産の方が相続税の計算のもととなる相続税評価額が低いためです。

なお、現金をお持ちであっても、あえて借入を起こしてアパートを取得することで、更に圧縮も可能です。

・取得税の節税…?

上記2つの税金の他に、よく「アパート経営で取得税の節税はできるの?」とご質問いただきます。取得税は帳簿上の”儲け”に対してかかりますから、もし、帳簿上の収支が赤字だった場合は、本業の給与所得の収入から差引き(損益通算)、所得税を節税することが可能です。

ただ、築年数が耐用年数を超えているような、築古物件の場合は、減価償却が短期でできるため、『帳簿上の収支は赤字でも、実際のキャッシュフローは黒字』ということが起こりますが、築浅や新築の物件では、帳簿上の収支が赤字の時には、実際のキャッシュフローも赤字のことが多いです。

つまり、節税はできるかもしれませんが、実際に手元に入ってくるお金も減ってしまっている状態です。これでは、本末転倒ではないでしょうか?

アパート経営による取得税の節税もできますが、節税のメリットに気を取られて、キャッシュフローを得ることや資産形成など、本来の目的を見失わないようにしたいものです。

資産になる

区分マンション経営や不動産証券(リート)と比べて、アパート経営では、まとまった土地と建物が手に入るところが、大きなメリットと言えるでしょう。

建物は経年により価値はなくなっていきますが、土地の価値は少なくともゼロになることはありません。

数百万の自己資金を、時間とレバレッジをかけて運用し、最終的に何千万円もの資産が手に入る、というのが、アパート経営の醍醐味です。

ご家族に資産を残したい場合も、安定運用できているアパートはそのまま相続するという手もありますし、売却して現金化することもできます。

生命保険代わりになる

団体信用生命保険(=通称 団信)を聞いたことはありますか?

アパート購入時のローンを組む際に加入できる保険で、ローン契約者が万が一亡くなった際に、保険金でローンを完済できるという生命保険です。

つまり、アパート購入時に、団信に加入さえしていれば、残された家族にローンのないアパートという資産を残してあげることができるのです。さらに、残されたアパートは、ローン完済していますので、毎月一定の収益が生まれます。

団信に加入することで、金利は多少上乗せされますが、もしもの場合に自分の代わりの収入源ができると考えると、安いものではないでしょうか。

※団信については下記でも詳しく解説しています。

団体信用生命保険とは?メリットとデメリットを解説 | アパート経営・不動産投資の愛和ブログ (aiwachisho.co.jp)

アパート経営のデメリット・リスクとは

リスクのまったくない投資は存在しません。あらかじめアパート経営のデメリットとリスクを把握したうえで、スタートされることをお勧めします。

収入が低下するリスク

アパート経営は長期的に安定した収入を得られるのがメリットですが、それは借りる人がいてくれるからこそ。空室が続けば、収入は低下してしまいます。

空室であっても、ローン返済や維持管理費などのランニングコストはかかりますので、アパート経営による収入が減るというだけでなく、マイナスになり、本業の収入から持ち出しが発生してしまうという可能性も否定できません。

空室リスクの回避策としては、物件購入時に需要のあるエリアや立地を十分に選定すること、デザインや設備で差別化することなどが挙げられます。入居者に「ここに住みたい」「この家賃なら妥当」と思ってもらえる物件を選ぶことが需要です。

アパートが老朽化するリスク

アパートの経営にとって建物の老朽化リスクは避けて通れない問題です。

定期的な内装のメンテナンスやエアコンの取り替えなどに加え、年数が経てば外壁、配管、雨漏り対策、害虫駆除などさまざまな箇所に影響が現れます。

もし対策をしないまま放置すれば、老朽化は進み入居者に敬遠され、空き室が増えてしまいます。

そうならないために定期的にリフォームが必要ですが、修繕やリフォームの費用は意外にかかります。本格的に修繕すると数百万円もの出費になることもあります。

アパート経営の初期から、修繕が必要なときに向けてコツコツと資金を積み立てておくことが、老朽化対策として有効です。

事業計画通りに進まないリスク

アパートの経営を始める際には、建築会社や不動産会社の担当者とともに事業計画を立てるのが一般的です。ローンやアパートの維持費での支出や、賃料などでの見込み収入、数年後の見通しなどを計画として作成します。

事業計画通りにアパート経営が進めばいいのですが、必ずしも思い通りに進むことばかりではありません。隙のない計画を立てても、自然災害や感染症など、思いがけない事態で事業計画通りに進まないリスクはつきものと考えた方がよいでしょう。

とは言え、様々なリスク分の余裕を見た事業計画にしようと考えるあまり、買える物件が見当たらない、という状態に陥っている方もよく見かけます。余裕を持った組み立てをすることは大切ですが、取得しないことには収益も生まれませんので、購入時には、「どのくらいのリスクに耐えうるのか」の目安になる、損益分岐点を抑えておくのが良いでしょう。

※その他のメリット・デメリットについては、下記でも詳しく解説しています。

アパート経営のメリット・デメリットを徹底解説!【リスク回避は可能です】 | アパート経営・不動産投資の愛和ブログ (aiwachisho.co.jp)

アパート経営を成功させるためのポイント

アパート経営を成功させるために、準備段階ではどんなことを考えればいいのでしょうか。ここからは成功のポイントを紹介していきます。

アパート経営の目的を持つ

アパート経営の目的は何でしょうか?実際に経営をスタートする前にじっくりと考えておきましょう。

- 「不労所得を得て生活を豊かにしたい」

- 「じっくりと経営して老後の生活資金にしたい」

- 「相続税の対策をしたい」

- 「将来は事業を広げて専業大家になりたい」

など将来のビジョンも含め、目的を明確にすることで、目標が設定できます。

設定した目標からずれていないか定期的にチェックすることで、大きな失敗を回避しやすくなります。

ターゲットを明確にする

前述したように、アパート経営では、空室を出さない、入居者を途切らせないことが安定収入のポイントです。そのためにはその地域に住む人々がどんな物件を必要としているのか、ターゲットとそのニーズを把握しなければなりません。

ファミリー層が多い地域であれば、広めの間取りでキッチンや風呂場の設備がしっかりした部屋が好まれます。しかし学生がメインならば広さや設備よりも家賃の安さが必須でしょう。

どんな人をターゲットにするかで、どんな物件にするのかが決まってきます。破綻のない資金計画のためにもターゲットの明確化はしなければなりません。

不動産・アパート経営に関する知識を身に付ける

アパート経営には、広く、さまざまな知識が必要です。例えば建築基準法、都市計画法、宅建法など不動産の専門知識に加え、民法や税金の知識、融資や金融の知識など、その範囲は多岐に及びます。

しかも、法律や税金は都度改正されていきますし、入居者ニーズやトレンドも日々変化していきます。

特にサラリーマンの方は、本業をしながらそれらの情報にキャッチアップしていくのは大変ですので、細かい部分は、信頼できる専門家に任せるというのもひとつの手です。

とは言え、悪徳業者も多い業界ですので、騙されて、失敗してしまった…ということにならないためにも、基礎知識や失敗しないためのノウハウはある程度学んでから、スタートしていただきたいと思います。ぜひ、当ブログを活用して、不動産投資やアパート経営に関する知識を身に付けてください。

※下記では不動産投資セミナーの選び方も解説しています。

有料&無料不動産投資セミナーの特徴とメリット・デメリットを不動産社員が実体験を元に解説!初心者向けセミナーの選び方は? | アパート経営・不動産投資の愛和ブログ (aiwachisho.co.jp)

アパート経営を法人化するメリット・デメリットとは

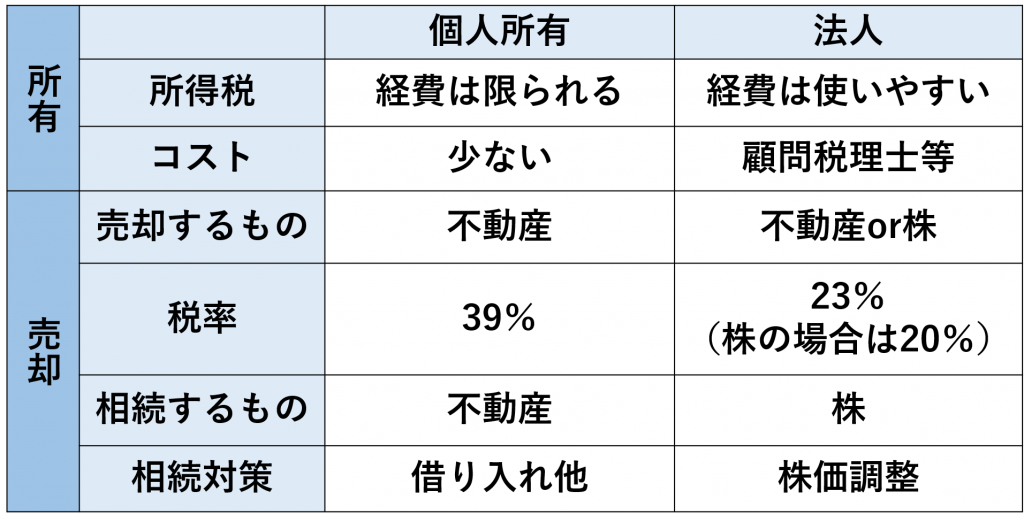

アパート経営を個人で所有するか、法人で所有するか、お悩みの方は多いのではないでしょうか。ここからは、法人化のメリット・デメリットを解説します。

法人化のメリット

法人化によって生じるメリット、まず一番は経費です。

個人所有の場合は経費として落とせる項目が限られますが、法人所有の場合は、奥様を法人の代表において給与を支払うなど、経費として落とせる項目の幅が広がります。つまり、税金を抑えられ、手元に残るキャッシュフローが増えるわけです。

また、アパートの売却や相続にもメリットがでてきます。

個人所有の物件を売却するときは、所有期間が5年超なら20%、5年以下なら39%の譲渡所得税がかかります。しかし、法人所有の物件を売却するときには、法人税がかかることになるのでだいたい23%ぐらいで済みます。

このように、課税の税率が大きく変わってくるのです。

相続の場合には、個人所有なら物件を相続します。このときの相続対策には借入を使って負債をつくるのが一般的です。一方で、法人所有なら法人の株を相続することになります。この場合は株価調整が必要です。

法人化のデメリット

法人化のデメリットとして考えられることの一つが、会社設立にお金がかかることでしょう。

設立する法人が、株式会社や合同会社かによっても、かかる費用は変わりますが、合同会社の場合は約15万円、株式会社の場合は約35万円ほどが設立費用としてかかります。また、法人化すると決算書も作る必要があるため、税理士に依頼する費用が月々約2.5万円、決算時には約12万円ほどかかってきます。

会社を設立するか否かは、法人化することによって得られる利益と、かかる経費を天秤にかけ、見極める必要がありますが、いろいろと検証してみた結果、3棟目の所有くらいから法人化のメリットが生じやすいようです。

ここは、個人の状況やお持ちの物件にもよりますので、気になる方は不動産に強い税理士に相談されることをお勧めします。

まとめ

この記事では、アパート経営の仕組みや法人化のメリット・デメリットについて解説しました。

- 「三者間の関係」で収入を得るのがアパート経営の仕組み。

- アパート経営には安定した不労所得の獲得や、節税対策など多数のメリットがある。

- 空室や老朽化などに備えて適切な対策が必要。

- 法人化すべきかどうかは、得られるメリットとコストを天秤にかけて判断が必要。

これらを総合的に判断して、より良いアパート経営を進めていきましょう。