-

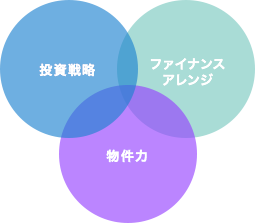

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

新築アパートと中古アパートの違いとは?【会社の選び方も解説】

不動産投資(アパート経営)をある程度勉強された方は、実際に新築アパート経営を検討する際に、

- 新築物件は高い?

- 購入にはいくらかかる?

- 中古の方がお得なのでは?

- どれくらい家賃収入が入ってくる?

- 新築と中古ではどちらが利益が出る?

- 建築・販売している会社はどこがいい?

など、多くの疑問が湧いているのではないでしょうか。

今回の記事では、

- 新築と中古の違い

- 会社選びのコツ・注意点

- 実際の購入事例

について、まとめました。

新築アパートと中古アパートを比較して、「どちらの投資があなたにとって有利なのか」「成功に近づき失敗を避けるにはどう考えるべきか」を参考にして、将来設計に役立て下さい。

⇒「アパート経営」に関する無料ご相談をご希望の方はコチラをご確認ください。

目次

新築と中古の違い

新築アパートと中古アパートどちらがいいのか?と考えると、まずは比べてから違いを理解する必要があります。

利回りや単純な物件価格の違いにしか注目しない方もいますが、他に把握するべき違いがあります。

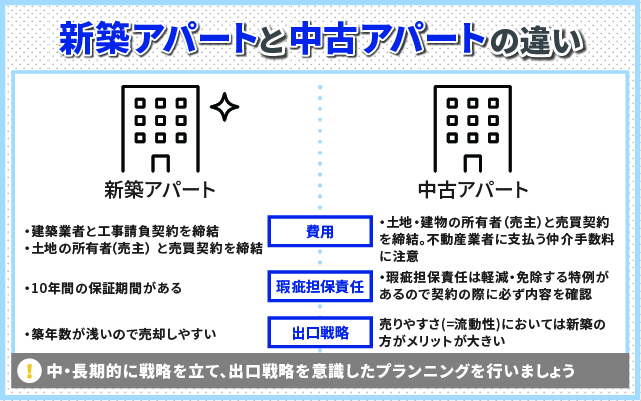

数ある違いの中から、重要になる「新築と中古でかかる費用の違い」「保証・瑕疵担保責任の違い」「出口戦略の違い」「修繕費の違い」について順番に説明していきます。

新築と中古のかかる費用の違い

不動産投資(アパート経営)を始める方法・物件を取得する方法として、次のようなケースが考えられます。

(1)もともと所有していた土地にアパートを建築する

(2)新たに土地を購入し、アパートを建築する

(3)既に完成しているアパートを所有者(売主)から購入する

(1)(2)が新築アパート、(3)中古アパートになります。

(1)は、いわゆる地主さんが土地活用を行う場合です。

(1)は、建物を取得する為、建築業者と工事請負契約を締結。

(2)は、土地の所有者(売主)と売買契約、建物は建築業者と工事請負契約を締結。

(3)は、土地・建物の所有者(売主)と売買契約を締結。

ここで注意しておかなければいけない費用は「仲介手数料」です。

建物請負契約は建築業者と直接の契約になるため、手数料はかかりません。

しかし、売買契約については、売主・買主が一般の方なら仲介・斡旋を行う不動産業者が入り、手数料がかかることがほとんどです。

売主から直接購入する場合(間に仲介業者が入らない場合)は手数料はかかりませんが、不動産取引には、権利関係・瑕疵責任・各法務が関わってきますので、買った後に「建物が建築できない」「融資が付かない」ということがないよう、個人間での直接の売買は注意が必要です。

仲介手数料がかかる場合・・・

(2)は土地代金、(3)は土地・建物代金が該当します。

仲介手数料、売買価格の3%+6万円×消費税が上限。

(※売買価格が400万円超の場合)

例えば、

(1)土地:3,000万円 × 3%+6万×消費税 = 約100万円

(2)土地:3,000万円 + 建物:3,000万円=6,000万円

6,000万円 × 3%+6万×消費税 = 約200万円

新築より、中古物件の方が安い!利回りが高い!と思っていても、上記のように別途、売買金額に応じた仲介手数料がかかる場合があり、想定していた収益や利益にならないケースがあることも注意点です。

保証・瑕疵担保責任の違い

瑕疵(かし)とは、通常、一般的には備わっているにもかかわらず本来あるべき機能・品質・性能・状態が備わっていないことです。新築住宅(物件)の売主等においては、「住宅瑕疵担保履行法」に基づき、住宅の主要構造部分の瑕疵について、10年間の瑕疵担保責任を負うこととされています。

例えば、購入後、「建物が傾いてしまった」「雨漏りしている」など、こういった場合においても、売主は10年間の責任を負います。このように、購入した物件について一定期間保証してもらえるのが新築アパートのメリットです。

中古物件についてはどうでしょうか?先述の通り、中古物件は所有者(売主)がいる不動産を売り買いします。

民法上の売主の瑕疵担保責任は、“買主が瑕疵を知った時から1年間”となっていますが、個人間売買の場合は、この民法に対して、この法を軽減・免除する特例を設けることができます。

よって、売主の瑕疵担保責任は、「引渡し日から3ヵ月とする」、「免責とする」などが購入条件になっていることもしばしばあります。

瑕疵担保免責の場合、購入後、何かしらの欠陥が見つかっても売主への責任は問えませんので、そこが注意点であり、中古アパート投資の1つデメリットです。

中古物件については、契約を行う際にこちらの条件を確認することをお勧めします。

出口戦略の違い

不動産投資(アパート経営)を始める時、この不動産を最終的にどうするのか「出口戦略」について、考えておく必要があります。

「取得後、ずっと所有し、古くなれば建替える。不動産のまま、相続する」という選択肢のみであれば、新築でも中古でもよいでしょう。

ただ、もし「売却する可能性がある」ということであれば、流動性=売りやすさが重要です。

不動産投資(アパート経営)は、その価格が高額になること、節税効果やレバレッジ効果を狙い、ほとんどの方が融資を利用して購入します。

不動産投資・アパート経営で利用する融資は、住宅ローンと異なるものなので、借り入れの条件・金利・返済年数・自己資金など様々な点で住宅ローンと変わってきます。

どんな方も、より融資(ローン)条件の良い金融機関物件を利用します。

では、融資(ローン)条件はどのように決まるのでしょうか?

大きく分けると、融資割合・期間・金利の3つが大きなポイントになります。

この中で、特に“期間”は建物の築年数が大きく関わってきます。

新築物件では、利用する金融機関における最長の期間を組むことができますが、

中古物件では、一般的にその金融機関で決められた年数から経過年数を差し引いた残年数がローンの期間となります。

つまり古くなればなるほど、融資(ローン)を組むことができる期間は短くなるのです。期間が短くなるとどういった現象が起きるのでしょうか?

例えば、融資額を5,000万円、金利を2%として、期間で比べて見ましょう。

- 期間30年の場合の年間の返済額は約220万円/年

- 期間20年の場合の年間の返済額は約300万円/年

同じ金額を借り入れても、期間によって返済額に大きな差がでます。

つまり期間が短ければ短いほど、返済額は増え、手元に残るキャッシュフロー(手取り額)が減っていくのです。

新築で購入し、10年後に売却 ⇒ 売却時の築年数は10年

築10年の中古物件を購入し、10年後に売却 ⇒ 売却時の築年数は20年

次の購入者が購入しやすい設定であることが、その物件の売りやすさ=流動性の高さの1つの要素として考えられます。

そういったことから、「出口戦略」という中・長期的な視点では、新築アパートにメリットがあり、中古アパートにはデメリットがあると想定されます。

このように、中古と新築アパート経営を比較される方は、利回りやキャッシュフロー、物件価格などで比較される方もいますが、他の違いも存在します。

修繕費の違い

新築アパートと中古アパートは、修繕費についても違いがあります。新築アパートの場合、修繕費はしばらく必要にならないと考えることができます。

しかし、中古アパートの場合は、所有した段階で建築から一定の年数が経っているため、新築と比べて建物の老朽化は進んでいます。購入してから所有する前に、その物権がどのように維持・管理されてきたのかを把握することで、将来的に必要になりそうな修繕費や経費を考えることができます。

このようなコストは、単純に中古と新築の利回りや収益性だけを比べても見えてきません。中古アパート投資を考える場合、将来発生する可能性のある修繕費等をコストとして検討して必要があります。

新築アパートを扱っている会社の選び方

新築アパート経営に興味を持ち始め、実際に物件を見てみたいと思った時、新築アパート経営を推奨・販売している会社が複数あることに気づきます。

物件や立地、間取りなどすぐにわかる違いもありますが、他にも会社によって多くの違いがあります。その中でも、投資で失敗しないために把握しておくべき各会社の違いを説明していきます。

物件表示の違い

新築アパート経営を推奨している各会社に物件紹介を依頼し、記載してある物件の本体価格・予定利回り・予定家賃収入などを単純に比べるのは要注意です。

予定利回り(表面利回り)は、通常、年間の家賃収入÷本体価格で算出します。

ただ会社によっては、高い利回りのように見せるために、消費税を含めずに利回りを計算したり、本体価格を安く見せるため、別途工事・諸経費を多くとったりしている場合もあります。

物件を比べる場合は、基準を統一して比較しましょう。

ランニングコスト(維持費)の違い

購入時の費用だけでなく、物件購入後のランニングコスト(維持費)も重要ポイントです。

慣れた方になると、ご自身でシミュレーションを作成されたり、インターネット上の無料ソフトやアプリを利用して試算したりする方もいらっしゃいますが、一般的な費用・経費の他に、その物件独自にかかる費用がある場合もあります。

例えば、入居者がインターネットを無料で使えるようにした場合のインターネット費用、防犯カメラや警備会社への委託費用など、新築アパート経営においては、資料請求した会社にランニングコスト(維持費)を必ず確認し、提示されたシミュレーションに含まれているか確認しましょう。

振り込まれる家賃の違い

賃料は、家賃と共益費に分かれています。

不動産管理会社によって、家賃と共益費をすべてオーナーへ送金し、必要経費は実費で精算する会社、家賃はオーナーへ、共益費は不動産管理会社が運営に利用する会社があります。

収益に大きく関わってくる「管理」ですが、購入条件として管理を委託する事が含まれている場合もありますのでここもチェックポイントの一つです。

満室保証の違い

新築アパート経営の場合、完成後、一度に多くの入居者へ賃貸募集をかける必要があります。

早く賃貸稼働させなければ、家賃収入が発生する前や満室になる前にローン返済が始まってしまい、新築アパート経営のスタート時から手出しが発生してしまう…ということも起こり得ます。

入居付は、大家になる方が不安に思うポイントでしょう。

特に、賃貸需要の少ないいわゆる閑散期(5~8月)に物件が完成した場合は要注意です。

このリスク回避する為には、着工時期や工期を調整して完成時期を繁忙期に合わせるという方法もありますが、建築中はつなぎ利息なども発生しますので無駄なコストが発生する可能性があります。

そんな時は、満室保証を利用する方法が有効です。

満室保証とは、基本的には賃貸付けがすべて終わっていない場合においても、満室として家賃保証をしてくれるものですが、会社によっては補償内容異なることや、そもそも満室保証自体がない場合もあります。

会社選びの際には満室保証についても確認しましょう。

なお、満室保証はサブリースや一括借上げとは性質がことなりますので、一括借上げ・サブリースについての解説は、こちらをご覧ください。

新築物件の購入事例

では、実際に新築アパート経営を行うには、いくらかかるのか?

実際にあった新築アパートの購入事例を見て行きましょう。

築年数:新築

構造:木造

間取り:1K1S 6戸 + 1LDK1S 2戸 = 合計8戸

表面利回り:7.05%

本体価格:8,200万円(土地・建物を含む)

諸経費:約300万円(登記費用、火災保険料、ローン事務手数料等)

総事業費:8,500万円

融資金額:8,000万円(※期間35年、金利2.3%)

・自己資金額:500万円

年間家賃収入:578.4万円(満室時)

年間ローン返済額:332.9万円

年間ランニングコスト:97.1万円

・年間キャッシュフロー(手取り額):148.4万円

500万円の自己資金(初期費用)に対して、毎年約150万円の収入です。

これは、あるサラリーマンが1棟目の新築アパート経営を行った実例です。

約3年半で最初に出した自己資金も回収することができます。

一般的なサラリーマンの方の場合、給与収入のみで年収を150万円上げることはそう容易なことではありません。

それを実現させてくれるのがアパート経営です。

また、忘れてはいけないのが、単純に家賃収入を得てキャッシュフロー(手取り額)が残るだけでなく資産形成を同時に行っていることです。

上記のように、キャッシュフロー(手取り額)が残るだけでなく、同時に500万円の自己資金(実際の手出し金額)で、8,200万円の不動産(土地・建物)を手に入れることができるのです。

資産が残るということは、この資産(土地・建物)を担保として利用し、新たな収益物件を購入し、2棟・3棟と資産(土地・建物)を増やすことができる可能性があります。

また、年月とともに建物が古くなり、新たにアパートを建て替えるとなった頃にはローン返済が終わっていれば、土地は既にご自身のもの(※いつの間にか地主となっています。)なので、再建築の際は建物代金のみです。

ローン返済も少なくなりますので、キャッシュフロー(手取り額)は飛躍的に伸びます。

さらに、「数十年後の話なのだから仕事もリタイアしているし、そもそも融資がつくの?」とお考えの方もいるかもしれませんが、土地を担保にしてあることにより、新たに自己資金を準備しなくても、フルローンで融資を行うことができる可能性が高いです。

先述で出口戦略に触れましたが、資産を利用して、将来新たな事業展開ができることがアパート経営の一番の面白みだと思います。

このように、目先の利益や収益性は判断基準として必要ですが、出口戦略や資産形成等を含めた長期的な事業計画が不動産投資・アパート経営には大事です。

新築アパート経営は実際、儲かるの?と疑問に思っている方も少なくないですが、儲かるか儲からないかは、その人の感覚です。

表面的な利回りで儲かるか判断する方もいれば、投資した自己資金に対しての年間の家賃収入の割合で儲かるか判断する方もいます。家賃収入よりも節税の視点で判断する方もいれば、家賃収入よりも資産を形成していくことに関心が強い方もいます。

儲かるか・儲からないかの基準が複数あるので、まずは、目的や自身が受けることができる融資の額などを把握し投資の判断をすることをお勧めします。

ただ、基準はいくつもありますが、新築アパート経営において資産運用・資産形成が同時にできているのは紛れもない事実ではないでしょうか。

新築アパートと中古アパートの違いとは?【会社の選び方も解説】まとめ

今回説明してきたように、一口に新築アパート経営といっても様々な確認ポイントが存在します。

不安を解消するためにも、新築アパート経営のメリットやデメリット、リスクとなるポイントを押さえて対策を行い、賢い不動産投資・アパート経営・を行いましょう。

投資を通じて家賃収入によって収入を増やすことや、資産を形成していくこと、出口戦略を意識して売却まで考えるか考えないかなど、様々な切り口で検討を行う必要があります。

短期的な収益や利回り以外の基準を持ち、中・長期的な視野も併せて考えることができるようになると、より具体的に自身の投資計画を描いていけると思います。

愛和では、お客様の「投資の目的」に応じて、多角的な視点から検討を行い、最適なプランニングを行うことを強みとしています。

愛和のアパート経営にご興味のある方は、「個別相談」よりお問い合わせ下さい。